Proč Bill Ackman věří akciím Berkshire Hathaway? (1. část)

Bill Ackman v první polovině roku 2019 investoval do Berkshire Hathaway. Co ho k tomu vedlo?

Bill Ackman na obálce magazínu Forbes, který ho nazval "baby Buffettem"

Představení Billa Ackmana

Bill Ackman patří se svým hedge fondem Pershing Square mezi známé světové investory. Magazín Forbes ho v roce 2015 nazval „baby Buffettem“ a v roce 2019 byl podle něj 1941. nejbohatším mužem světa.

V roce 1992 s Davidem Berkowitzem, kterého poznal během studií na Harvardu, založil hedge fond Gotham Partners, který vedl až do roku 2003. Následně založil hedge fond Pershing Square Capital Management.

Ten v roce 2014 doplnil uzavřený fond Pershing Square Holdings, jehož akcie se obchodují primárně v Amsterdamu a Londýně. Pod tickerem PSHZF se obchoduje také na americkém OTC trhu.

Bill Ackman působí jako aktivistický investor a má za sebou řadu úspěšných investic (např. spekulace proti MBIA, investice do akcií Wendy’s, General Growth a Canadian Pacific Railway). V posledních letech se však proslavil spíše nechvalně – neúspěšným shortem a několikaletým bojem s multi-level-marketingovou společností Herbalife a velmi neúspěšnou investicí do farmaceutické společnosti Valeant. Potýkal se tak s odlivem kapitálu a v lednu 2018 oznámil propuštění části zaměstnanců a omezení setkávání s investory, aby mohl více času trávit investičním výzkumem. Ackman se stal "aktivistou sám sobě", aby resuscitoval svou 16letou firmu, řekl podle zdrojů agentury Reuters Ackman v soukromé konverzaci.

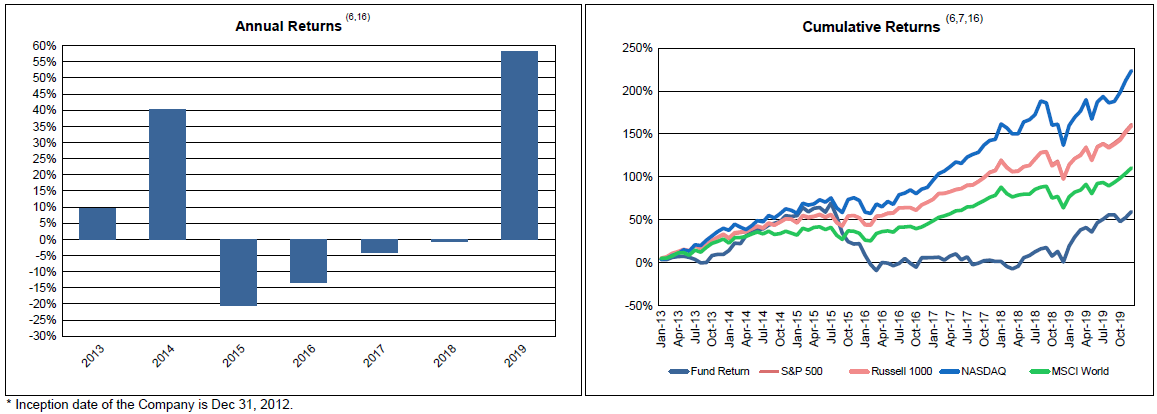

Rok 2019 měl již velmi úspěšný, když se jeho fond po čtyřech ztrátových letech vrátil do plusu a vydělal 58 %, vedle čehož bledne průměr 18 % mezi aktivistickými hedge fondy i 31,5% růst indexu S&P 500.

Návratnost Pershing Square Holdings - vlevo po jednotlivých letech, vpravo kumulativní v porovnání

Investice do Berkshire Hathaway

Ve druhém čtvrtletí 2019 Bill Ackman do fondu zařadil akcie konglomerátu Berkshire Hathaway, který vede investorské duo Warren Buffett a Charlie Munger. Konkrétně koupil 3,5 mil. akcií třídy B (BRK B) za téměř 750 mil. USD, přes 11 % svého portfolia. Na konci 3Q držel přes 4 mil. akcií.

Osobně si myslím, že navzdory tomu, že Berkshire Hathaway je 6. největší americká společnost s kapitalizací přes 550 mld. USD, tak je nedostatečně analyzovaná (podle Bloombergu ji pokrývá jen hrstka analytiků) a pochopená.

Veřejnost ráda sleduje, jaké akcie portfolio manažeři pod vedením Buffetta kupují a prodávají, výrazně menší pozornost však věnují podnikání dceřiných společností, pokud o nich vůbec vědí. Ty jsou však klíčovou součástí úspěchu Berkshire Hathaway.

Ackman dle mého názoru společnost ve svém dopise investorům představuje velmi zajímavě, a tak jsem se rozhodl jeho srpnový dopis přeložit (anglický originál zde, strana 10).

Překlad jsem rozdělil na dvě části – ta dnešní obsahuje úvod a představení pojišťovacích operací. V druhém dílu, který zveřejníme za několik dní, nám Ackman představí průmyslové operace Berkshire Hathaway, svůj pohled na ocenění, katalyzátory a shrne investiční tezi.

Podnadpisy a ilustrující fotografie jsem vložil pro větší zajímavost.

Ackman vidí velký diskont oproti vnitřní hodnotě

Nedávno Pershing Square koupil akcie Berkshire Hathaway v hodnotě přibližně 11 % NAV fondu. O Berkshire jsem se začal zajímat v roce 1988. Od začátku 90. let jsem se zúčastnil velké většiny valných hromad a velmi pečlivě sledoval společnost i Warrena Buffetta – předsedu její správní rady, výkonného ředitele a kontrolujícího akcionáře. Navzdory tomu fondy, které jsem spravoval, vlastnily Berkshire pouze krátkou dobu v závěru roku 1999 a 2000.

Katalyzátorem současné investice do Berkshire je náš pohled, podle kterého se společnost obchoduje s jedním z nejvýraznějších diskontů oproti své vnitřní hodnotě za řadu let v době, kdy očekáváme zlepšení provozních výsledků dceřiných firem díky nedávným manažerským a organizačním změnám ve společnosti. Zatímco pan Buffett je jedním z nejvíce medializovaných a pozorně sledovaných světových investorů, věříme, že podhodnocení Berkshire Hathaway částečně pramení z toho, že je jednou z nejméně pokrývaných a pochopených gigantických společností světa.

Berkshire je často v médiích připodobňována k investičnímu fondu, což v mnohých zanechává dojem, že výnosy Berkshire pro akcionáře závisí na výjimečném talentu Warrena Buffetta vybírat akcie. Ačkoliv tento popis Berkshire odrážel realitu dřívějších let, nyní již není aktuální. Dnes je Berkshire holdingovou společností s tržní kapitalizací kolem 500 mld. USD, přibližně polovinou hodnoty plynoucí z dceřiných pojišťoven a druhou z kontrolních podílů v široce diverzifikovaných společnostech. Pan Buffett jasně navrhnul společnost tak, aby uspěla i řadu dekád poté, co ji už nepovede. Výsledkem toho tak věříme, že Berkshire by měla i nadále generovat vysoké výnosy pro akcionáře ze současných cen akcie, i v případě, že návratnost velkého množství hotovosti a akciového portfolia společnosti bude podobná výnosu širších akciových indexů.

Pojišťovnictví jako nejdůležitější obor pro Berkshire

Nejdůležitějším aktivem Berkshire je největší světová pojišťovna, která podle našich odhadů činí téměř polovinu vnitřní hodnoty společnosti. Ve svém primárním pojišťovacím segmentu se Berkshire zaměřuje na zajišťování [rizik dalších pojišťoven] a na pojišťování vozidel. V oblasti zajišťování silné konkurenční výhody Berkshire plynou z enormně velké kapitálové báze, efektivního upisování (rychlá odpověď – ano či ne), nevýslovné důvěry ve společnost, jejího zaměření na dlouhodobé fungování než na krátkodobé zisky. Všechny tyto faktory ze společnosti činí často jedinou pojišťovnu schopnou a ochotnou pojišťovat extrémně velká anebo mimořádná rizika na míru.

Věříme, že zajišťovací byznys, který Berkshire primárně nabízí prostřednictvím společností National Indemnity a General Re, má unikátní postavení uspokojovat potřeby zákazníků se chránit proti čím dál častějším a závažnějším katastrofickým ztrátám. V oblasti pojištění vozidel dceřiná společnost GEICO provozuje nízkonákladový obchodní model přímého prodeje, díky kterému vlastníkům aut může nabídnout nižší ceny oproti konkurentům spoléhajícím na tradiční prodej prostřednictvím zprostředkovatelů. Obchodní model s nízkými náklady a vysokou kvalitou služeb umožnil pojišťovně GEICO stabilně získávat tržní podíl po řadu desetiletí.

Pojišťovna GEICO je známá pro své kreativní reklamy s maskotem Gecko

Setrvalé konkurenční výhody v pojišťování umožnily Berkshire navyšovat svůj float (čisté pojistné, které Berkshire drží v rozvaze, než bude použito na výplatu očekávaných škod v často dlouhém budoucím čase) rychlejším tempem a s nižšími náklady oproti konkurentům. I když pan Buffett je převážně známý jako skvělý investor, možná by měl být považován za největšího světového „architekta“ a výkonného ředitele pojišťovny. Návratnost investic Berkshire by totiž ani zdaleka nebyla tak dobrá bez výrazných benefitů plynoucích z jejich financování levným floatem.

Po déle než poslední desetiletí se Berkshire dařilo dosahovat průměrného ročního složeného růstu floatu o 8 % při negativních nákladech floatu v průměru 2 % díky ziskovému upisování pojistného pouze s jedinou ztrátou za posledních 15 let. Tyto výsledky jsou výjimečné, především při srovnání s konkurenčními pojišťovnami, z nichž většina dosahuje ztráty z pojišťovacích operací, a do zisku se dostávají pouze po zahrnutí návratnosti investic. Dále věříme, že náklady Berkshire na float zůstanou stabilní či ještě poklesnou, jelikož nejrychleji rostoucí pojišťovny (GEICO a BH Primary) je mají nižší oproti celkovému průměru společnosti.

Podle našeho odhadu investiční portfolio Berkshire s prostředky z pojišťovnictví od konce roku 2007 v průměru vyneslo téměř 7 % ročně při průměrném podílu hotovosti 20 % na portfoliu. Berkshire byla schopná dosahovat návratnosti, která výrazně převyšuje porovnatelné pojišťovací společnosti, díky dlouhodobé duraci floatu a výrazné výši vlastního kapitálu skupiny. Tyto faktory dohromady umožňují investovat výraznou většinu aktiv z pojišťování do veřejně obchodovaných akcií, zatímco investice konkurentů jsou omezené na dluhopisové cenné papíry. Věříme, že tyto strukturální konkurenční výhody pojišťovacího byznysu Berkshire jsou přetrvávající a pravděpodobně budou dále posilovat.

Buffettologie 101

Pokud vás zaujala první část překladu dopisu Billa Ackmana o investici do Berkshire Hathaway, podívejte se na náš seriál z poslední valné hromady s představením tohoto konglomerátu.

Druhou část překladu zveřejníme již brzy, tak si nás přidejte na Twitteru @Fio_investice, ať vám neuteče.

Zdroj: Pershing Square, The Washington Post, Investopedia, Reuters, Forbes, J.P. Morgan

| Série článků o Berkshire Hathaway | |

|---|---|

| Díl: | Téma: |

| 1. | Valná hromada Berkshire Hathaway 2019 pohledem českého investora |

| 2. | Kultura Berkshire Hathaway: Jak unikátní přístup dělá z konglomerátu "stroj na úročení peněz" |

| 3. | Jaký je přístup Warrena Buffetta ke zpětnému odkupu, ETF a proč Berkshire drží tolik hotovosti? |

| 4. | Proč Bill Ackman věří akciím Berkshire Hathaway? (1. část) |

| 5. | Proč Bill Ackman věří akciím Berkshire Hathaway? (2. část) |

Jan Tománek

Fio banka, a.s.

Prohlášení

Nejnovější:

- ČR: Kalendář výsledkové sezóny za 3Q 2025

- Evropa: Kalendář výsledkové sezóny za 3Q 2025

- USA: Kalendář výsledkové sezóny za 3Q 2025

- Vydáváme novou analýzu na akcie Erste Group Bank AG s cílovou cenou 2 156 Kč

- Představení Amazonu: Z online knihkupectví až na oběžnou dráhu (2. část)

- Představení Amazonu: Z online knihkupectví až na oběžnou dráhu (1. část)