Proč Bill Ackman věří akciím Berkshire Hathaway? (2. část)

Bill Ackman v první polovině roku 2019 investoval do Berkshire Hathaway. Co ho k tomu vedlo? Druhá část překladu jeho dopisu investorům.

Bill Ackman na obálce magazínu Forbes, který ho nazval "baby Buffettem"

Článek z minulého týdne obsahoval představení Billa Ackmana, shrnutí teze jeho investice do Berkshire Hathaway a jeho pohled na podnikání konglomerátu v oblasti pojišťovnictví. Druhá část překladu patří průmyslovým aktivitám Berkshire, ocenění a katalyzátorům investice. Pro větší zajímavost jsem ho doplnil o mezititulky a obrázky.

Průmyslové podniky Berkshire Hathaway

Berkshire také vlastní řadu vysoce kvalitních podniků mimo oblast pojišťovnictví zahrnující lídry trhu v průmyslu, z nichž největší jsou železnice Burlington Northern Santa Fe (BNSF) a výrobce kovových dílů pro letectví Precision Castparts. Portfolio společností mimo pojišťovnictví zahrnuje vysoce diverzifikované společnosti, které byly koupeny v posledních přibližně 50 letech. Očekáváme, že více než 50 % zisků tohoto portfolia firem přináší největší tři: Burlington Northern (více než 30 %), Precision Castparts (přibližně 10 %) a regulované utility (přibližně 10 %).

Burlington Northern je největší severoamerickou železnicí, která těží ze silných bariér vstupu do odvětví, vedoucí pozice na trhu plynoucí z velikosti a dlouhodobého sekulárního růstu díky výhodě nižších nákladů železnic oproti kamionové u přepravy na dlouhé vzdálenosti.

Vlak BNSF v zasněžené americké krajině

Precision Castparts má silnou konkurenční pozici ve výrobě komplexních kovových dílů a součástek díky přísným regulatorním požadavkům v leteckém průmyslu. Společnost má výborné růstové vyhlídky díky nevyřízeným objednávkám leteckého průmyslu na další téměř desetiletí, aby uspokojil rostoucí poptávku světa po cestování.

Precision Castparts je předním světovým dodavatelem litých a kovaných produktů pro letecký a energetický průmysl. V České republice obrábí díly do leteckých motorů.

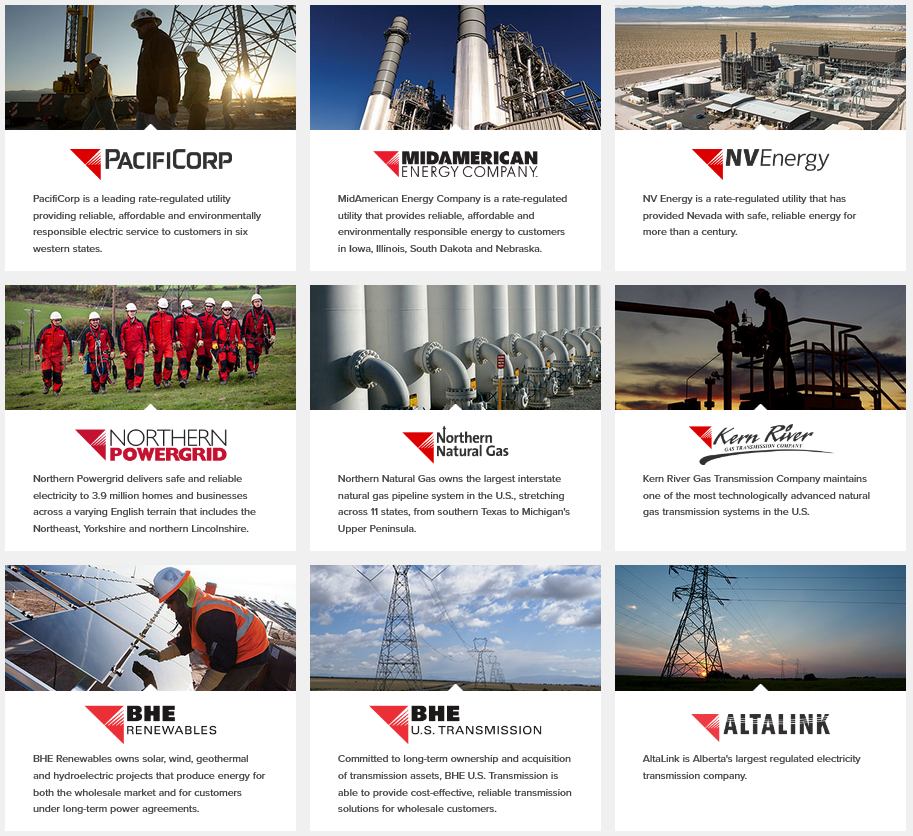

Podnikání Berkshire v oblasti regulovaných utilit se sestává ze skupiny dobře řízených, vysoce efektivních energetických utilit, které dosahují přiměřené návratnosti vlastního kapitálu při plnění přání svých zákazníků a regulátorů nízkých cen energie. Regulované utility Berkshire jsou relativně dobře izolovány od ekonomických poklesů díky nezbytné podstatě jejich služeb, což jim umožnilo plynule zvyšovat zisky v průběhu všech fází ekonomického cyklu.

Dceřiné společnosti Berkshire Hathaway Energy působí v řadě segmentech

Ocenění Berkshire Hathaway

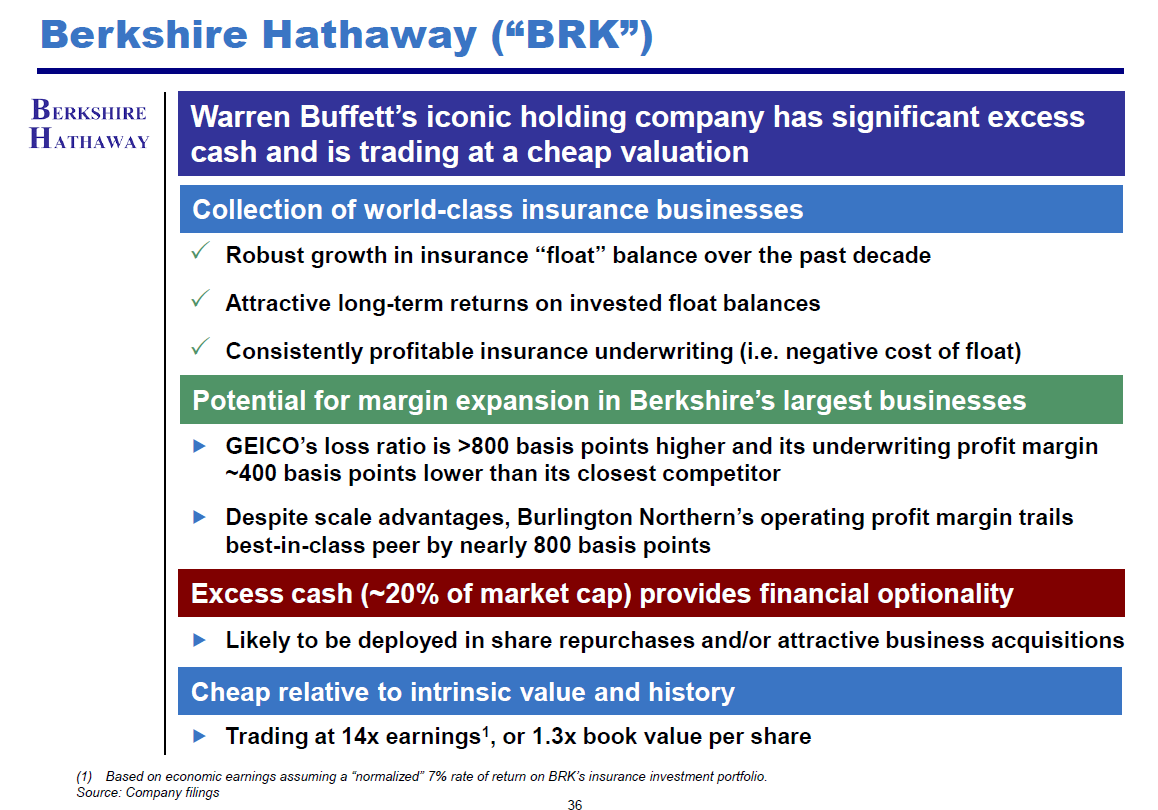

Použili jsme vícero přístupů k ocenění Berkshire, věříme však, že nejsnáze lze atraktivní ocenění společnosti pochopit prostřednictvím odhadu síly společnosti vytvářet hodnotu pro akcionáře a porovnání násobku P/E (price-earnings) s dalšími podniky s podobnou kvalitou a mírou růstu zisku.

Pomocí tohoto přístupu jsme dospěli k závěru, že se Berkshire aktuálně (srpen 2019, poznámka překladatele) obchoduje pouze na 14násobku našeho odhadu zisku na akcii v dalších 12 měsících (po očištění o odpisy nehmotných aktiv získaných akvizicemi) za předpokladu normalizované 7% návratnosti investičního portfolia pojišťovny.

Ačkoliv dosahování 7% návratnosti tak velkého investičního portfolia není samozřejmé (především v prostředí mimořádně nízkých úrokových sazeb), věříme, že tento předpoklad je rozumný díky schopnosti Berkshire investovat výraznou většinu svých pojišťovacích aktiv do akcií a podobných instrumentů a držet je po dlouhou dobu.

Na základě těchto předpokladů věříme, že valuace Berkshire je extrémně nízká v porovnání s podniky s podobnou kvalitou a růstem.

Současné zisky Berkshire jsou zároveň výrazným způsobem podhodnocené v současném prostředí nízkých úrokových sazeb, jelikož společnost dosahuje pouze minimální návratnosti přebytečné hotovosti přesahující 100 mld. USD, která je investovaná do krátkodobých, bezrizikových aktiv.

Po očištění o přebytečnou hotovost se Berkshire aktuálně obchoduje za méně než 12násobek našeho odhadu zisku na akcii v dalším roce. Vzhledem k silné konkurenční pozici společnosti, solidním vyhlídkám růstu, velkému přebytku hotovosti a vynikající historii tvorby hodnoty věříme, že Berkshire by se měla obchodovat s velkou prémií vůči současné valuaci.

K tomu je podle nás riziko poklesu pro investory omezené vzhledem k síle rozvahy podobající se pevnosti, vysoce diverzifikovanému portfoliu podniků a díky výraznému příspěvku k zisku od společností z oborů odolávajícím recesím, jako třeba pojišťovnictví a regulovaných utilit.

Katalyzátory růstu a shrnutí investiční teze

Dále očekáváme, že určité nedávné pozitivní události v průběhu několika dalších let zvýrazní a zvýší hodnotu Berkshire. Zaprvé věříme, že je pravděpodobné, že management inteligentně vynaloží část z více než 100 mld. USD z přebytečné hotovosti na velké hodnototvorné akvizice anebo oproti minulosti vynaloží větší částky na zpětný odkup svých akcií. Věříme, že toho může být dosaženo, protože pan Buffett vybudoval tým manažerských a investičních talentů a odolnou kulturu charakteru a výkonnosti.

Zadruhé Berkshire v roce 2018 vytvořila novou manažerskou strukturu, která vyzdvihla dva dlouhodobé manažery – Ajita Jaina, který přímo dohlíží na pojišťovnictví, a Grega Abela, který přímo dohlíží na další oblasti podnikání. Oba manažeři mají historii zlepšujících se výsledků pod jejich působností. Očekáváme, že tato nová manažerská struktura jim umožní zlepšit provozní provozní výsledky těch podniků Berkshire, které zaostávaly za konkurenty.

Například, současné provozní ziskové marže Burlington Northern jsou téměř o 500 bazických bodů nižší než u průměru severoamerické konkurence a téměř o 800 b. p. nižší oproti těm nejlepším navzdory výhodám z velikosti. Z dceřiných pojišťovacích společností je škodní poměr GEICO o 800 b. p. vyšší a zisková marže z úpisu pojištění o 400 b. p. nižší oproti nejbližšímu konkurentovi, společnosti Progressive (PGR). Nákladový koeficient General Re nabízí prostor pro výrazné zlepšení na základě našeho due diligence.

Snímek o investici do Berkshire Hathaway z výroční prezentace (pdf) Pershing Square pro investory

Očekáváme, že záviděníhodné konkurenční výhody Berkshire a pozitivní růstové trendy u většiny podniků umožní společnosti udržitelně navyšovat svůj zisk v řádu vyšších jednotek procent bez provozního zlepšení výsledků u větších podniků a bez zahrnutí benefitu z produktivního vynaložení přebytečného kapitálu.

Pokud se Berkshire v průběhu času podaří zlepšit své fungování a inteligentně vynaložit výraznou část přebytečného kapitálu, očekáváme, že zisk na akcii by mohl ve střednědobém horizontu každoročně růst ve středu rozmezí 13-19 % (Ackman uvádí mid-teens, pozn. překl.).

S ohledem na současnou nízkou valuaci, podhodnocené krátkodobé zisky a potenciál výrazného růstu zisku na akcii, věříme, že cena akcií Berkshire pravděpodobně v nadcházejících letech výrazně vzroste.

Buffettologie 101

Tento dopis Billa Ackamana, ve kterém svým investorům vysvětluje investici do Berkshire Hathaway, mi přišel jako zajímavé představení této společnosti, která je do jisté míry ve stínu svého zakladatele. Pokud vám přišel zajímavý, podívejte se také na náš seriál z valné hromady.

Další zajímavé články a postřehy z akciových trhů najdete také na twitterovém účtu @Fio_investice.

Zdroj: Pershing Square

| Série článků o Berkshire Hathaway | |

|---|---|

| Díl: | Téma: |

| 1. | Valná hromada Berkshire Hathaway 2019 pohledem českého investora |

| 2. | Kultura Berkshire Hathaway: Jak unikátní přístup dělá z konglomerátu "stroj na úročení peněz" |

| 3. | Jaký je přístup Warrena Buffetta ke zpětnému odkupu, ETF a proč Berkshire drží tolik hotovosti? |

| 4. | Proč Bill Ackman věří akciím Berkshire Hathaway? (1. část) |

| 5. | Proč Bill Ackman věří akciím Berkshire Hathaway? (2. část) |

Jan Tománek

Fio banka, a.s.

Prohlášení