Úvod do světa dluhopisů: Výhody, nevýhody a rizika dluhopisů

Ve druhém díle našeho investičního seriálu o dluhopisech bychom rádi uvedli, jaká se dluhopisovým investorům naskýtají rizika. Rozebrány budou také výhody a nevýhody dluhopisů, a to z pohledu obou stran – emitenta i investora.

První díl našeho seriálu o dluhopisech pojednával o základním představení dluhopisu jako cenného papíru. V tomto díle se podíváme na rizika spojená s dluhopisy a porovnáme si je z hlediska investora s dalšími možnostmi investování i ze strany společnosti s dalšími druhy financování. Výnos je odměnou za riziko, které investor podstupuje, a proto si v úvodu představíme tzv. investiční trojúhelník. Jedná se o teorii, která graficky znázorňuje, že ze všech pohledů dokonalá investice, jak bývá občas slibována, se na trhu nevyskytuje.

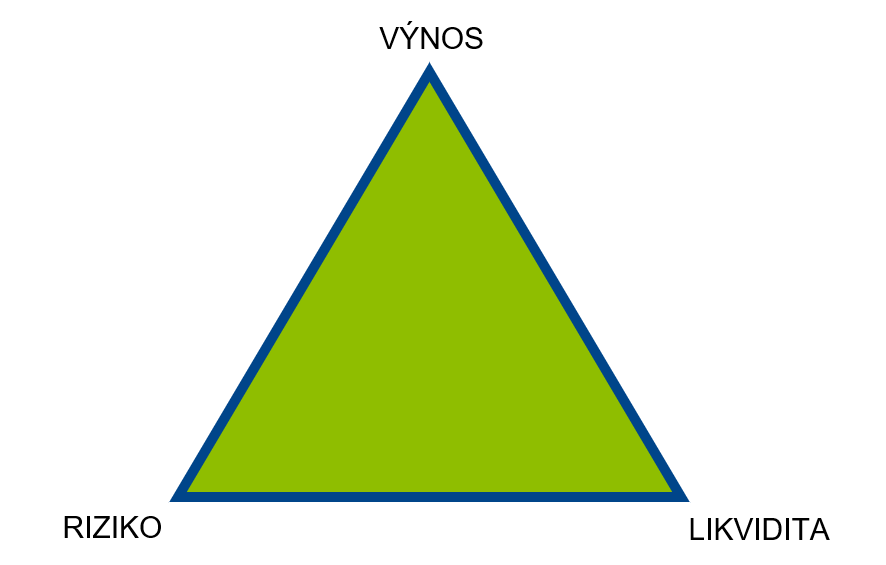

Investiční trojúhelník

U investic rozlišujeme tři důležité parametry: jejich výnos, riziko a likviditu.

Výnosem u investic rozumíme procento, které nám investice přinese nad rámec investované částky (v případě záporného výnosu kolik z investované částky ztrácíme). Výnosu bude věnován jeden z příštích článků našeho seriálu.

Riziko, jež je hlavním tématem dnešního článku, můžeme definovat jako potenciální nebo skutečnou negativní odchylku realizované hodnoty investice od očekávané hodnoty.

Ukazatel likvidity hovoří o tom, za jakých podmínek a jak rychle jsme schopni investici přeměnit na hotové peníze.

Ideální investici s vysokým výnosem, nízkým rizikem a vysokou likviditou v praxi nespatřujeme. Vztah těchto tří vlastností lze demonstrovat teorií tzv. magického investičního trojúhelníku.

Magický investiční trojúhelník tvoří tři vrcholy: výnos, riziko, likvidita. Pokud se investor rozhodne např. pro nejvýnosnější investici (dostane se na vrchol s názvem výnos), musí počítat s tím, že bude vykoupena nejvyšší rizikovostí a nejnižší likviditou (vzdálenost od zbývajících dvou vrcholů bude maximální). Pokud bude investor opatrnější a chce zvolit investici např. s nižším rizikem a solidní likviditou (přiblíží se těmto dvěma vrcholům), bude tuto investici provázet zákonitě nižší výnos (vzdálí se od vrcholu výnos).

Závěrem lze tedy říci, že investor nikdy nemůže v rámci jedné investice dosáhnout všech třech vrcholů trojúhelníku. Každý investor by si měl určit, jaký faktor (výnos, riziko, likvidita) bude preferovat nejvíce a jakému je naopak ochoten se vzdálit. Blíže se posunout lze jen maximálně dvěma vrcholům, od třetího pak dojde k odchýlení. Eventuálně lze zvolit kompromis v místě středu trojúhelníku.

Investiční trojúhelník

Jaká rizika z investice do dluhopisů vyplývají?

Investice jsou vystaveny řadě rizik. Ta hlavní týkající se dluhopisů si nyní představíme.

Jedním z hlavních rizik investice do dluhopisů je kreditní riziko, které úzce souvisí se schopností a ochotou emitenta dostát svým závazkům, tzv. bonitou, což znamená schopnost splácet dluhy včas a v plné výši. Je nutné si uvědomit, že vyšší výnos bývá vykoupen vyšším rizikem a naopak.

Se snížením bonity emitenta dochází k růstu jeho kreditního rizika, což se může projevit v poklesu ceny dluhopisů. Ty tak můžeme koupit za nižší cenu, a tedy i s vyšším výnosem (avšak samozřejmě také s vyšším rizikem). Když se naopak bonita emitenta zvýší, kreditní riziko klesá a cena dluhopisů zpravidla roste, což snižuje výnos (a také podstupované riziko).

Kreditní riziko emitenta může být analyzováno specializovanými institucemi, tzv. ratingovými agenturami, které mají svoji vlastní stupnici, do které jednotlivé analyzované subjekty či emise zařazují podle jejich rizikovosti. Nejlepší známku (AAA či Aaa) dostávají nejméně rizikoví emitenti, nejhorší rating (D či C) naopak nejrizikovější subjekty. Nejznámějšími ratingovými agenturami je americké trio Standard & Poor’s, Moody’s Investors Service a Fitch Ratings.

Rating je ovšem přidělen pouze části dluhopisů a jejich emitentů, v případě dluhopisů bez ratingu si musí kreditní riziko dluhopisu a jeho emitenta vyhodnotit sám investor.

Úrokové riziko souvisí se změnami tržních úrokových sazeb, které závisí na měnové politice centrální banky. Obecně lze říci, že s rostoucími úrokovými sazbami má cena dluhopisů tendenci klesat. V opačném případě, kdy úrokové sazby klesají, ceny dluhopisů rostou.

Centrální banka při rozhodování o změně úrokových sazeb vychází z prognózy ekonomického vývoje, zejména vývoje inflace. Pokud je prognóza inflace vyšší než inflační cíl, centrální banka by měla zpřísnit měnovou politiku (zvýšit sazby), pokud nižší, měnová politika by se měla uvolnit (snížení sazeb).

Očekávání trhu ohledně vývoje inflace a úrokových sazeb centrální banky se projevuje i ve výnosech dluhopisů, když při vyšší očekávané inflaci investoři požadují vyšší výnos. Rizikem u dluhopisů s pevným výnosem je nečekaný růst inflace, z nečekaného poklesu by naopak těžily.

Každý dluhopis je na změnu úrokových sazeb citlivý jinak – cena dluhopisů s delší splatností zpravidla reaguje na pohyb úrokových měr více agresivně oproti stejným dluhopisům s kratší splatností. Při srovnání dvou dluhopisů emitovaných stejným emitentem se zcela stejnými parametry, které se liší pouze kupónovou sazbou, bude více citlivý na změnu úrokových měr dluhopis s nižší nebo nulovou kupónovou výplatou.

Měnovým rizikem je investor ovlivněn v případě, že své prostředky zainvestuje do dluhopisů denominovaných v cizí měně. Oslabením měny, ve které je dluhopis denominován, investor ztrácí část svého výnosu. Vyhnout se měnovému riziku lze investováním do aktiv denominovaných v domácí měně.

Riziko likvidity spočívá v obtížnosti prodat dostatečné množství daného instrumentu, aniž by se cena pohnula v neprospěch prodávajícího, případně v nemožnosti prodat instrument z důvodu neexistence likvidního trhu. Trh je likvidní, pokud na něm působí řada prodávajících a kupujících a probíhá na něm obchodní aktivita. Na trhu s malým počtem protistran může být likvidita nízká a prodávající nucen prodávat za méně výhodnou cenu, případně nemusí být schopen prodat vůbec.

U státních dluhopisů obvykle existuje široký trh s řadou investorů, zatímco některé korporátní emise mohou mít pouze úzký okruh investorů, čímž riziko likvidity roste. Riziko likvidity může být nižší u emisí, které byly přijaty k obchodování na burze cenných papírů.

Reinvestiční riziko souvisí s nejistotou, zda vydělané finanční prostředky bude možné zainvestovat za stejnou úrokovou sazbu, za jakou byly původně uloženy. Jako příklad může sloužit dluhopis s pevnou kupónovou sazbou 5 % p.a. (více informací o tomto a dalších typech dluhopisů jsme přinesli v prvním díle seriálu) a jmenovitou hodnotou 10.000 Kč. Za rok tedy obdržíme kupón 500 Kč. Dokážeme tento kupón reinvestovat alespoň za sazbu 5 % p.a.?

Jaké jsou výhody a nevýhody dluhopisů?

V následujících částech se podíváme na výhody a nevýhody dluhopisů z pohledu emitenta i investora v porovnání s dalšími možnostmi financování nebo investování.

Výhody z pohledu emitenta

Jak jsme již popsali v prvním díle seriálu, společnosti se mohou financovat vlastním a cizím kapitálem. Nespornou výhodou financování cizím kapitálem je fakt, že investor zapůjčující své prostředky nedisponuje právy na řízení společnosti. Z cizího kapitálu plynou také daňové výhody – vyplacené úroky si společnost může odečíst od základu daně.

Emitování dluhopisů představuje alternativu k úvěrovému financování. Emitent si může půjčit finanční prostředky za nižší úrok nebo za výhodnějších podmínek, než by mu bylo nabídnuto bankou.

Z hlediska emitenta se za výhodu dá považovat možnost získání velkého množství cizích zdrojů.

Tím, že společnost emituje dluhopisy, se dostává do povědomí investorů. Získává tak publicitu, ze které může těžit při potenciálním vstupu na burzu.

Výhody z pohledu investora

V celkovém obecném srovnání s akciovými investicemi se dluhopisy vyznačují nižší volatilitou (kolísavostí hodnoty) a také povětšinou předvídatelnějším a pravidelnějším výnosem (např. v podobě kupónu), který však ve srovnání s akciemi bývá nižší. Např. státní dluhopisy s vysokým ratingem nabízejí nižší výnos, který je finanční teorií považován za téměř bezrizikový.

Nutno podotknout, že se na trhu mohou vyskytovat také dluhopisy s na první pohled atraktivním výnosem, který však v porovnání s riziky není odpovídající. „Bezpečný“ výnos se tak týká pouze některých kvalitních státních či korporátních dluhopisů. Investor by měl pečlivě všechna možná rizika předem zvážit.

U burzovně obchodovaných dluhopisů bývá zpravidla vyšší likvidita než u mimoburzovně obchodovaných dluhopisů.

Dluhopisy představují také vhodnou formu diverzifikace portfolia mnoha investorů.

Nevýhody z pohledu emitenta

Mezi nevýhody cizího kapitálu se řadí nárůst zadluženosti, z něhož plyne vyšší finanční riziko. Čím více je společnost zadlužená, tím vyšší bývá její citlivost na hospodářský cyklus. Průběžně také musí platit úroky. Cizí kapitál má určený termín splatnosti a společnost ho tedy musí někdy vrátit nebo refinancovat.

Ve srovnání s bankovním úvěrem se s emisí dluhopisů pojí poměrně vysoké náklady – emitent, který hodlá nabízet a prodávat dluhopisy v rámci veřejné nabídky, musí počítat s přípravou prospektu, provizí finančních zprostředkovatelůnáklady na propagaci emise a případně též s poplatky za přijetí emise k obchodování na trhu. Další náklady mohou být spojené s organizací schůzí věřitelů. Na druhou stranu, oproti získání kapitálu prostřednictvím emise akcií bývá vydání dluhopisů pro společnost nákladově přívětivější.

Aby firma vůbec vzbudila zájem investorů, musí mít určitou prestiž a být v dobrém hospodářském stavu. Pro zvýšení atraktivity si může emitent nechat vypracovat hodnocení od ratingových agentur.

U burzovně obchodovaných dluhopisů musí společnost také častěji reportovat hospodářské výsledky a plnit další informační povinnosti.

Nevýhody z pohledu investora

Oproti majetkovým cenným papírům se držitel dluhopisu nepodílí na řízení společnosti.

Dluhopisy se obchodují v celých kusech. Pro drobného investora tak může být častou překážkou vyšší jmenovitá hodnota dluhopisu (např. 100.000 Kč), tím pádem většinou i cena, za kterou dluhopis nakupuje.

Zatímco akcie nemají splatnost a společnost má obvykle emitovanou jen jednu třídu akcií přijatou na burze, u dluhopisů může mít společnost emitováno více emisí s různými parametry (např. délkou splatnosti, měnou, kupónem…), kdy každá může být určena pro odlišnou skupinu investorů. Dluhopisy jsou tak obchodovány především na mimoburzovních, tzv. OTC trzích (převážně mezi institucionálními investory), které nejsou tak transparentní jako burzovní trh. Investorům tak může být za stejný dluhopis u různých zprostředkovatelů či od různých protistran nabídnuta různá cena.

Nevýhodou některých dluhopisů, především těch obchodovaných mimo burzu, může být nízká likvidita. Některé dluhopisy se obchodují denně, některé týdně, v některých případech i jednou za měsíc. V časech, kdy se aktivům na trzích nedaří, se určité dluhopisy mohou přestat obchodovat úplně. S likviditou souvisí také tzv. spready, rozpětí mezi nákupními a prodejními kurzy. S rostoucí likviditou se spready zužují.

Porovnání investice do akcií a dluhopisů

Tabulka níže zobrazuje základní odlišnosti typické investice do akcií a dluhopisů, i když se mohou v konkrétních případech lišit nebo překrývat.

| Akcie | Dluhopisy | |

|---|---|---|

| Výnos z držby | Dividenda | Kupón |

| Splatnost | Nemá | Předem určena |

| Práva plynoucí z držby |

Právo na zisk, hlasovací právo, podíl na likvidačním zůstatku | Právo na splacení předem určené částky |

| Druh kapitálu | Vlastní kapitál | Cizí kapitál |

| Vypořádání závazků | Akcionáři vypořádáni až po věřitelích | Vypořádání před akcionáři |

| Obchodování | Burza | OTC |

Další díl

Ve třetím díle seriálu se můžete těšit na vysvětlení vztahu výnosu a ceny dluhopisů.

Zdroje: B. Stádník: Teorie a praxe dluhopisů, J. Veselá: Investování na kapitálových trzích

Michal Fric

Fio banka, a.s.

Prohlášení

Nejnovější:

- Zvyšujeme cílovou cenu na akcie Kofola ze 410 Kč na 484 Kč, potvrzujeme doporučení "držet"

- ČR: Kalendář výsledkové sezóny za 3Q 2025

- Evropa: Kalendář výsledkové sezóny za 3Q 2025

- USA: Kalendář výsledkové sezóny za 3Q 2025

- Vydáváme novou analýzu na akcie Erste Group Bank AG s cílovou cenou 2 156 Kč

- Představení Amazonu: Z online knihkupectví až na oběžnou dráhu (2. část)

- Představení Amazonu: Z online knihkupectví až na oběžnou dráhu (1. část)